子育て・教育

資産を「そだてる世代」

子どもの成長はうれしいけれど、必ずかかる教育費。

早めに準備して、将来に備えましょう。

教育資金を準備しよう

子どもの教育費、いったいいくらかかるのだろう・・・

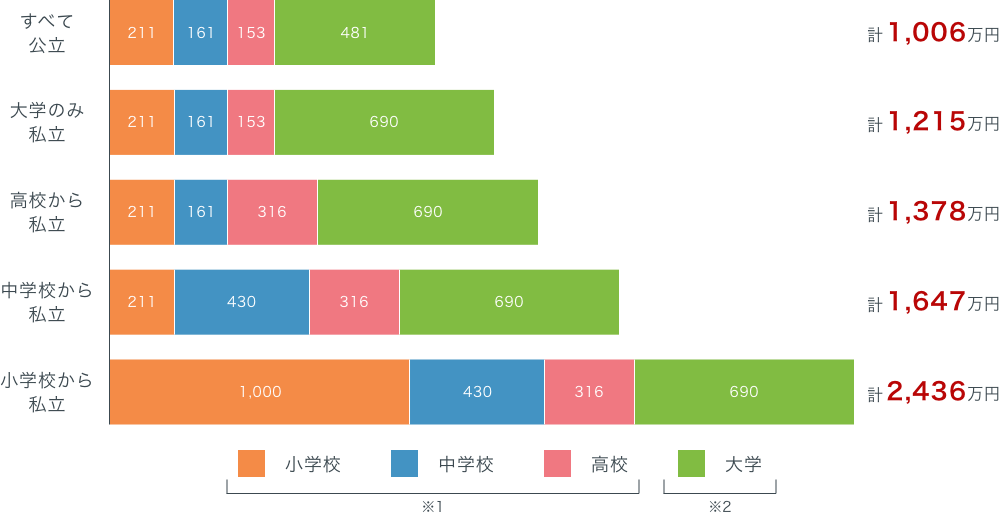

小学校から大学まですべて公立を選んだとしても、最低でも

1,000万円前後かかります。児童手当や減免等の奨学金制度なども存在しますが、お子さまの成長に合わせた資産形成を考えましょう。

子どもの教育にかかる費用の目安を知ろう

0歳から2歳児クラスまでの

3年間に支払う保育料の合計

出典:総務省統計局【小売物価統計調査(動向編)】保育所保育料(2歳児)に基づき〈中央ろうきん〉で作成

満3歳になった春から小学校入学の前年までの3年間

- 数値は学習費総額(教育費+給食費+園外活動費)

出典:文部科学省『令和3年度 子供の学習費調査』に基づき〈中央ろうきん〉で作成

- 幼稚園、認可保育所の場合、3~5歳児クラスのすべての子どもの利用料(保育料)が無償です(2023年4月現在)。

小学校から大学までの教育費の目安

- 数値は学習費総額(学校教育費+学校給食費+学校外活動費)

- 数値は入学費と在学費の合計(自宅通学)。私立は「文系」の数値

出典:文部科学省『令和3年度 子供の学習費調査』、日本政策金融公庫『令和3年度 教育費負担の実態調査結果』に基づき〈中央ろうきん〉で作成

子どもの教育費を貯めるには、どんな方法がおすすめ?

財形貯蓄などの元本保証の積立て預金による方法の他に、長期でコツコツ貯めながら資産を運用するNISA(少額投資非課税制度)を活用した投資信託の積立投資もおすすめです。

投資初心者も始めやすいNISAを活用した

投資信託の積立投資

NISAを利⽤して公募株式投資信託等に投資した場合、⾮課税期間中に受け取った「普通分配⾦」と売却時の「値上り益」が非課税になります。

| つみたて投資枠

併用可 |

成長投資枠 | |

|---|---|---|

| 口座開設者 | 日本にお住まいの18歳以上の方 (口座を開設する年の1月1日現在) |

|

| 口座開設数 | 同一年において1人1口座 (金融機関等を変更した場合を除きます。) |

|

| 口座開設 期間 |

期間の定めなし(いつでも自由に開設可能) | |

| 非課税保有期間 | 無期限 | |

| 年間非課税投資枠 | 120万円 | 240万円 |

| 非課税 保有限度額 |

1,800万円(うち成長投資枠1,200万円まで)

|

|

| 投資対象 商品 |

長期の積立・分散投資に適した 一定の投資信託 |

上場株式・投資信託等

|

| 購入方法 | 積立 | 一括・積立 |

| 途中売却 | 制限なし | |

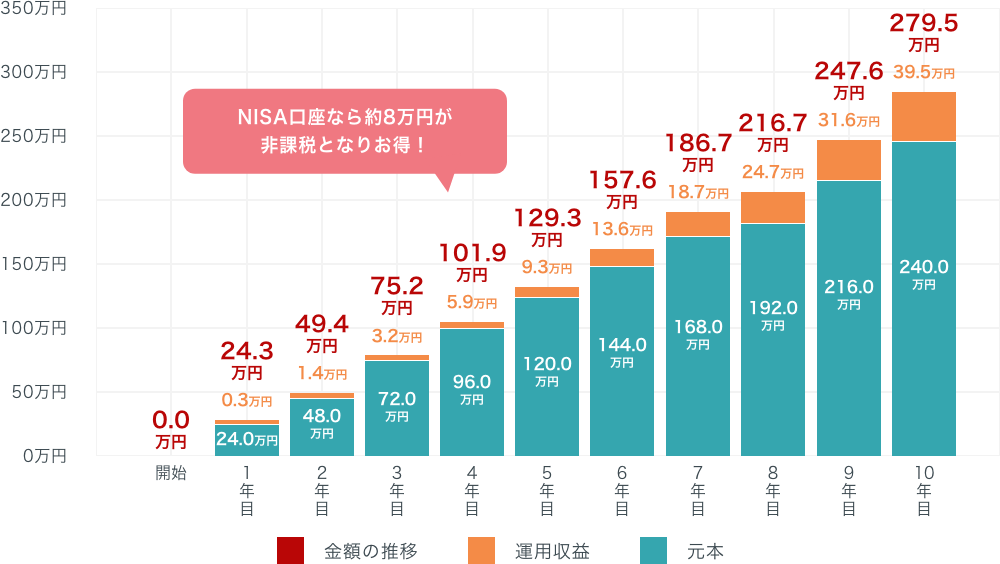

例えば「NISA」で毎月2万円を10年間、年率3%で積立てた場合

10年間で投資額240万円、基準価額が値上がりしたので、売却により受取額が約280万円になりました。

約40万円の売却益は非課税なので、通常の投資信託購入時に比べて約8万円得したことになります。

(売却益約40万円×20.315%=約8万円)

- 手数料や税金等は考慮していません。

- 将来の運用成果を約束するものではありません。運用によっては損失が発生する場合もあります。

10年以上先の教育資金を貯めるなら、長期間保有できるNISAを活用した投資信託の積立投資を検討してみてはいかがでしょうか?

-

ご自身で想定した運用を

積立シミュレーション

シミュレーションしてみよう -

投資信託について

投資信託サイト

くわしく知りたい方はこちら

教育資金を準備するなら

教育ローンを活用しよう

予定外の出費があり、子どもの入学のタイミングも重なってしまった・・・。

手持ち資金が足りない、どうしよう?

〈中央ろうきん〉の教育ローンなら、入学金・授業料はもちろん、

受験料や学用品購入費用、留学費用などにもご利用いただけます。

子どもが進学するタイミングを

整理してみよう

2024年に第一子、2027年に第二子を

出産した場合のライフプラン表

【モデルケース】

| 西暦 | 2037年 | 2038年 | 2039年 | 2040年 | 2041年 | 2042年 | 2043年 | 2044年 | 2045年 | 2046年 |

|---|---|---|---|---|---|---|---|---|---|---|

| 夫の年齢 | 46歳 | 47歳 | 48歳 | 49歳 | 50歳 | 51歳 | 52歳 | 53歳 | 54歳 | 55歳 |

| 妻の年齢 | 44歳 | 45歳 | 46歳 | 47歳 | 48歳 | 49歳 | 50歳 | 51歳 | 52歳 | 53歳 |

| 第一子の 年齢 |

13歳 | 14歳 | 15歳 | 16歳 | 17歳 | 18歳 | 19歳 | 20歳 | 21歳 | 22歳 |

| 第二子の 年齢 |

10歳 | 11歳 | 12歳 | 13歳 | 14歳 | 15歳 | 16歳 | 17歳 | 18歳 | 19歳 |

| 入学の タイミング |

第一子 中学校 入学 |

第一子 高校入学 第二子 中学校入学 |

第一子 大学入学 第二子 高校入学 |

第二子 大学入学 |

お子さまが2人いるご家族は、入学のタイミングが重なる年や、大学進学時など、まとまった資金が必要な時期がきます。瞬間的に出費が増える時、他の目的で貯蓄した資金は取り崩さずに、低金利なローンの活用もご検討ください。

足りない資金は〈中央ろうきん〉が

一時的にサポート

よく見られているページ

あなたが最近見たページ

お問い合わせ・ご相談はこちら

-

店舗・オンラインでのご相談をご希望の方

ご来店・オンライン相談予約