キャッシュレス決済、自分に合った使い方とは?

キャッシュレス決済(以下「キャッシュレス」)とは、現金を使わない支払い手段の総称です。複数のキャッシュレスを使いこなしている人もいますが、その一方で、キャッシュレスを使い始めたものの、どう使いこなせばよいのかわからないといった声も頻繁に耳にします。そこで今回は、キャッシュレスを上手に使いこなして、「貯まる家計」にしていくポイントについて解説していきます。

キャッシュレス決済の利用は増えている

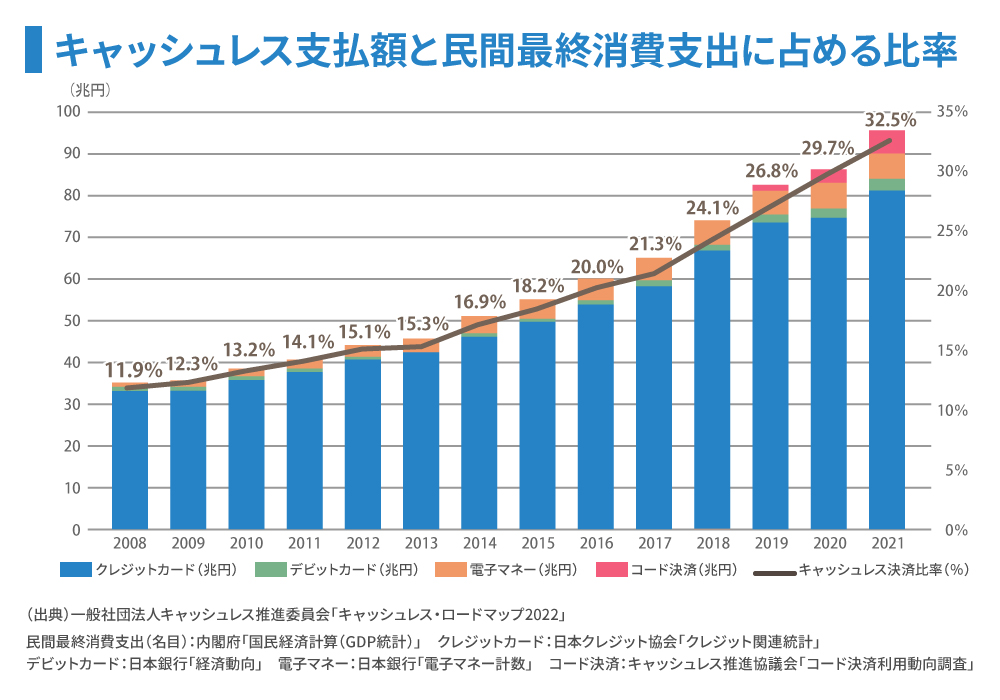

身の回りでキャッシュレスが使える場面が増えたと実感している人も多いのではないでしょうか。国はキャッシュレスを推進し、2025年にはキャッシュレス決済比率を40%、さらに将来的には80%を目指していくという方針を掲げています。経済産業省の発表によると2021年時点のキャッシュレス決済比率は32.5%。2015年時点の18.2%から比較すると、順調に増加しています。

こうした状況を踏まえると、これからはキャッシュレスを上手に使いこなせるかどうかがますます重要になってきます。

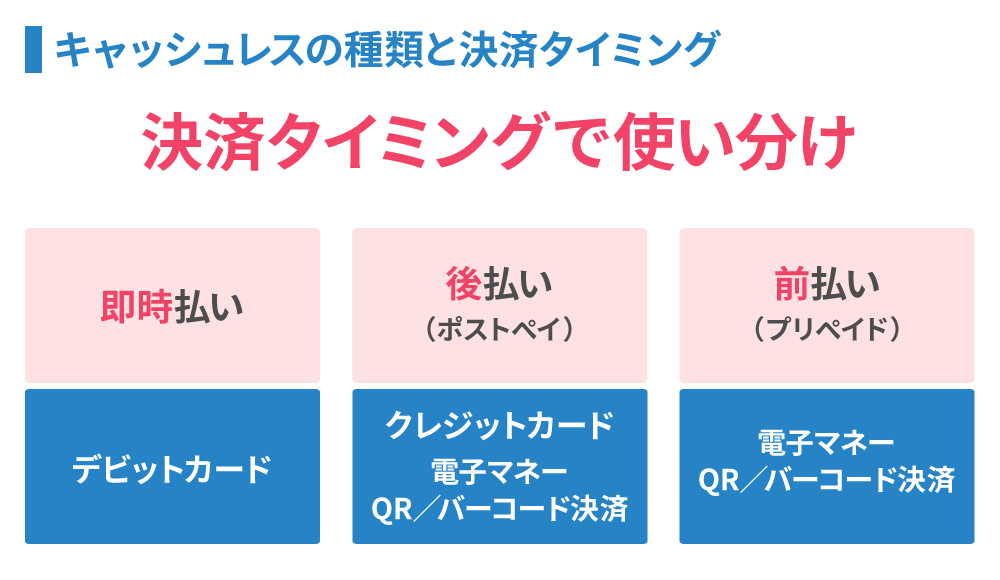

キャッシュレスの種類と決済タイプの違いは?

すでに様々なキャッシュレスが登場していますが、代表的なものは、デビットカード、クレジットカード、電子マネー、QR/バーコード決済(以下「コード決済」)の4つです。キャッシュレスを上手に使いこなすためには、「決済タイプ」の違い、すなわち「即時払い」「前払い(プリペイド)」「後払い(ポストペイ)」を押さえておくのがポイントです。

決済タイプは、「いつ自分の手元から実際にお金が出ていくか」による区別で、これこそが家計管理にとっては非常に大切だからです。

まず、「即時払い」タイプに該当する「デビットカード」は、お店などで支払うと「即時に」、ひもづいた銀行口座から支払金額が引き落とされます。

「後払い(ポストペイ)」タイプの代表格は、「クレジットカード」です。カード会社がお店などに立て替え払いしたものを、利用者が後でまとめて支払います。

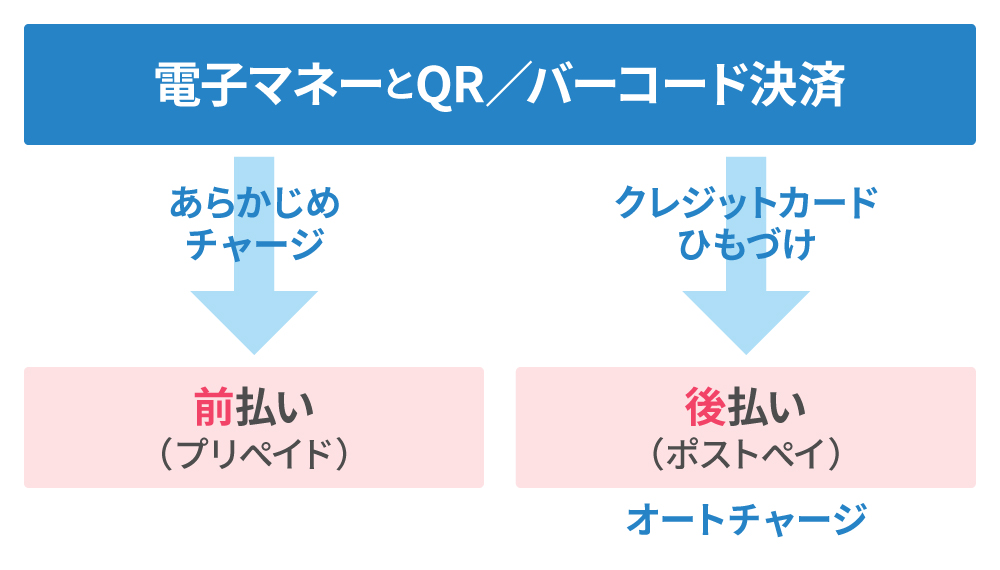

「前払い(プリペイド)」タイプは、前もって一定金額をチャージしてから支払いをするタイプで、「電子マネー」と「コード決済」が該当します。

「電子マネー」とは文字どおり電子化されたお金のことを指しますが、最もなじみがあるものといえば、電車などの改札で使う「交通系電子マネー」ではないでしょうか。例えば首都圏なら「Suica」や「PASMO」などが挙げられます。

「コード決済」とは、スマートフォン(以下「スマホ」)上のQRコードやバーコードを使って決済する仕組みです。スマホで使える電子マネーとまとめて「スマホ決済」と呼ばれることもあります。

ちなみに、電子マネーとコード決済は基本的に「前払い」ですが、チャージを現金や銀行口座ではなく、クレジットカードで行うと「後払い」になるのが注意点です。

キャッシュレスのメリット・デメリット

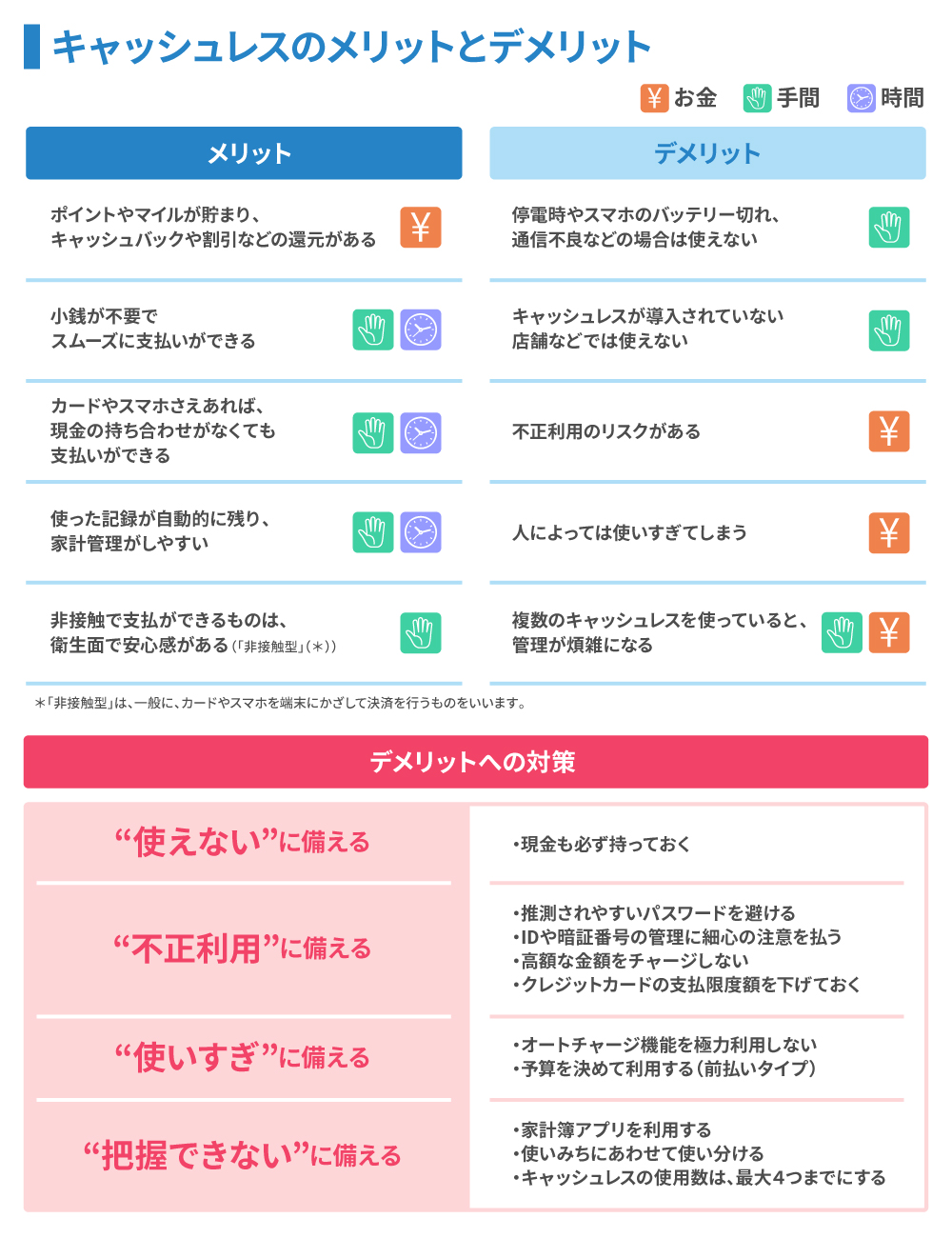

では、こうしたキャッシュレスを使う際のメリットとデメリットにはどのようなものがあるのでしょうか?

上の表中のメリットを集約してみると、キャッシュレスのメリットは「お金・手間・時間」の3つの節約が同時に叶えられる点にあるのがわかります。お金の節約という点では、同じものを買っても、キャッシュレスで支払えばポイントやマイルが貯まったり割引が受けられたりと様々な「還元」が期待できます。

手間や時間の節約という点でみると、現金払いはあらかじめ財布に現金を入れることから始まり、支払い時は支払金額にあわせて紙幣や小銭を数え、さらにお釣りを受け取るといった手間と時間を要しますが、電子マネーであれば端末にスマホやカードをかざすだけで支払いが済みます。

ただし、キャッシュレスはメリットばかりではありません。デメリットも理解し、それに対する対策をしっかりと行うことも大切です。例えば、停電時やスマホのバッテリー切れなどで使えない場合に備えて、常に現金はある程度持っておく必要があるでしょう。

パスワードの流出による不正利用のリスクに対しては、推測されやすいパスワードを避ける、大きな金額をチャージしすぎない、といった対策を行うことをおすすめします。

また、無駄づかいしがちな人は「オートチャージ機能」にも注意が必要です。これは、残高が一定額以下になると自動的にあらかじめ決めた金額がチャージされる仕組みです。いくら使っても一定額がキープされますから、「あればあるだけ使ってしまう」という人はオートチャージ機能を設定しないほうが賢明でしょう。

キャッシュレスを上手に活用するには

キャッシュレスは「使いすぎてしまいそう」と感じている人も多いでしょう。しかし、実はキャッシュレスは上手に使うことによって、むしろ使いすぎを防ぐツールになるのです。その方法についてご紹介します。

まずは、「前払い」タイプを活用するのが有効です。あらかじめお財布にお金を入れておくのと同じように、チャージする予算を決めておき、その範囲内でのみ使うようにします。そうすれば、チャージ残高をチェックするだけで「残りどれくらい使ってよいか」がすぐにわかるため、管理も簡単です。

また、キャッシュレスごとに使いみちを決めて、予算管理するのもおすすめです。例えば、電子マネーAはもっぱら食費用、QRコード決済Bは洋服などのファッション費専用といったように、特に変動の多い費目をそれぞれの明細と残高で管理すれば、費目ごとに楽に管理できます。

使いみちに合わせて複数のキャッシュレスを活用すると、家計管理が大変なのでは?と思われる方も多いでしょう。そういった方には、残高や明細を一元管理できる「家計簿アプリ」が便利です。家計簿アプリに、使うキャッシュレスをあらかじめ連携させておくと、支払履歴や残高がまとめて確認できます。しかも、費目ごとや月ごとの合計額表示も自動でしてくれます。

キャッシュレスであればわざわざ家計簿に記入しなくても、残高や支払履歴が自動的に記録されるため、「貯まる家計づくり」にも有効です。「いくら収入と支出があり、いくら手元に残っていくのか」を数字で把握することが、貯まる家計の出発点と言えます。

自分に合ったキャッシュレスを見つける

キャッシュレスを選ぶポイントは、主に4つです。

1)決済タイプ(即時払い・前払い・後払い)

2)使う頻度

3)ポイントなどの還元率

4)使うツール(カードまたはスマホ)

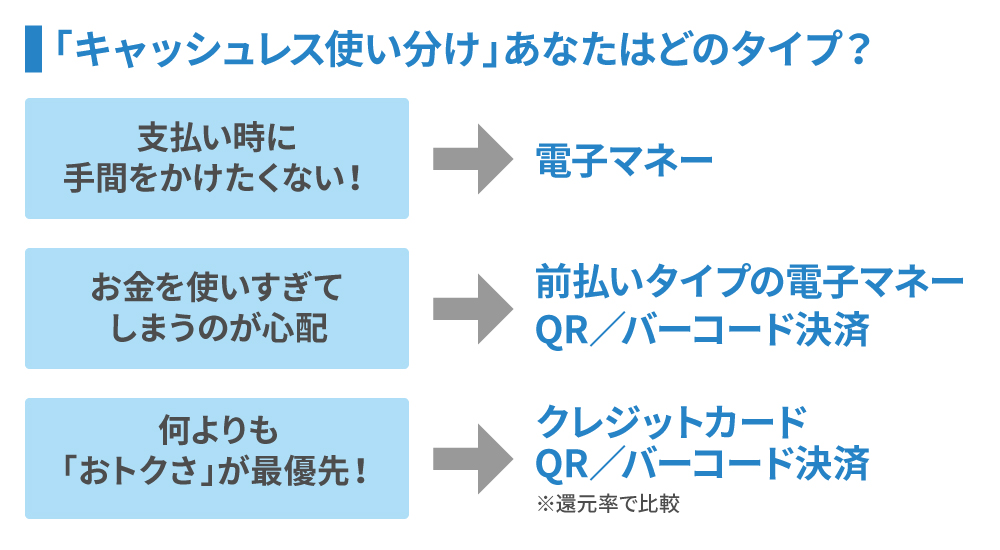

さらに「時短」と「おトクさ」のいずれを重視するかによっても、選ぶべきキャッシュレスは異なるでしょう。

「時短」重視の人は、端末にタッチするだけのワンアクションで支払いが完了する電子マネーが向いています。「おトクさ」を追求したい人は、還元率の高さで選ぶとよいでしょう。ただし、還元率やキャンペーンにつられて、あれこれ持ちすぎると管理が煩雑になってしまいます。できるだけシンプルに管理できるよう、できれば2つか3つ、多くとも4つまでが管理しやすいでしょう。

どのキャッシュレスを使ったらいいのか悩むという方は、利用頻度が高いものを優先するのがおすすめです。使いやすさは、キャッシュレスをストレスなく使い続ける上で非常に重要なポイントです。

いずれにしても、お金の使い方や性格、ライフスタイル等により、自分に合ったキャッシュレスを見つけることが、貯まる家計づくりの第一歩です。「お金の貯まる家計」に近づくために、キャッシュレスを上手に使ってはいかがでしょうか。

- ※このコラムは、2022年11月現在の情報を基に作成しています。