NISAのメリット・

デメリットとは?

NISAを利用した資産形成・

資産運用を

する際の

ポイントを解説

公開日:2025年1月31日

最近、資産形成・資産運用の制度としてNISA(ニーサ)を目や耳にする機会が増えたのではないでしょうか。また、「NISAって何?」「NISAのメリットや注意点は?」「NISAはどんな人がやるべき?」など、NISAについて疑問を持っている人もいるでしょう。

この記事では、NISAで資産形成・資産運用をするメリットやデメリット、どんな人におすすめの投資かなどを解説します。

1. NISAの基礎知識

NISA(ニーサ)は、少額から投資を行う方のために2014年1月から始まった「少額投資非課税制度」です。正式名称「Nippon Individual Savings Account」の略称で、もともとイギリスにあったISA(Individual Savings Account=個人貯蓄口座)という一定額まで非課税で資産形成できる個人口座の仕組みを日本に導入したことからこのように呼ばれています。

名前の由来からもわかるように、NISA口座で投資した金融商品から得られる利益は非課税になります。

NISAの非課税イメージ

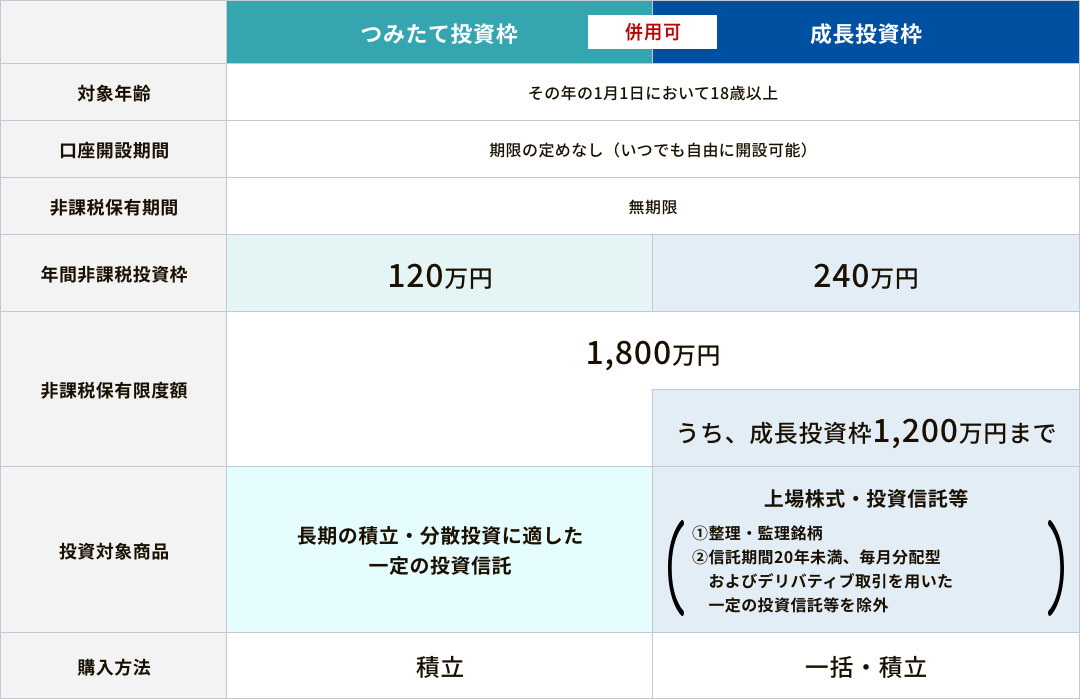

NISAには「つみたて投資枠」と「成長投資枠」があり、投資方法や非課税投資枠、投資対象商品が異なり、それぞれ目的に合わせて利用ができます。まとまった資金で投資を行いたい方は「成長投資枠」、コツコツと積立投資を行いたい方は「つみたて投資枠」の利用がおススメです。また、両方の投資枠を併用することもできます。

2. NISAのメリット

まずは、NISA口座を利用して投資するメリットについてお伝えします。

2.1. 売却益や配当金は無期限で非課税

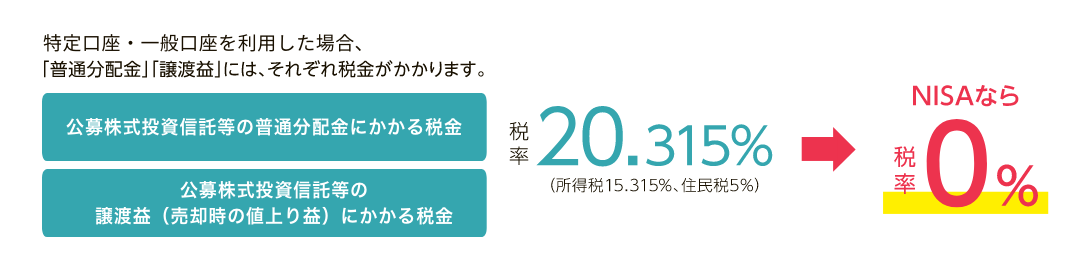

通常、金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して20.315%の税金がかかりますがNISA口座で投資した場合には、非課税となります。

NISA口座の非課税保有限度額は生涯を通じて1,800万円となり、元本1,800万円までをNISA口座内で保有できるうえ、そこから得られる利益は非課税になります。また、非課税保有期間については無期限となります。

2.2. 「つみたて投資枠」と「成長投資枠」の併用ができる

NISA口座の非課税保有限度額1,800万円のうち「成長投資枠」として利用できるのは最大で1,200万円までとなっています。「つみたて投資枠」と「成長投資枠」は併用が可能なため、「成長投資枠」を1,200万円までの範囲内で利用して、残りの枠を「つみたて投資枠」として利用することができます。なお、「つみたて投資枠」だけを利用して1,800万円までつみたて投資で利用することもできます。

年間非課税投資枠は、「つみたて投資枠」が120万円まで、「成長投資枠」は240万円までとなっており、合計で年間360万円までとなっています。1年間でこの枠を超えた投資はできず、使い切らなかった投資枠を翌年以降に持ち越すことはできません。

3. NISAのデメリット(注意点)

NISAを利用した投資では、いくつかのデメリット(注意点)があります。

3.1. 元本割れになる可能性がある

NISAでは、運用商品に定期預金などの元本確保型の金融商品を選択することはできず、株式や投資信託へ投資することになります。NISAに限ったことではありませんが、株式や投資信託への投資は運用結果によって元本割れの可能性があります。自身のリスク許容度を決めたうえで投資しましょう。投資の経験が浅く商品選定に自信が持てない方は、金融機関へぜひ相談してみましょう。

中央ろうきんでは、店頭での相談だけでなく、自宅などからオンラインでも相談することが可能です。

3.2. 損益通算ができない

損益通算とは、複数の口座で投資信託等の運用を行っている場合、一定期間内の利益と損失を合算する仕組みのことです。一般口座や特定口座の場合、1つの口座で出た利益を別の口座の損失と合算することで税金の負担を減らすことができます。

一方、NISA口座の場合は、利益が出ても税金がかかりませんが、損失が出ても他の口座の利益と合算することはできません。

3.3. 開設できるのは一人一口座まで

NISA口座は、複数の金融機関で開設することはできません。一人につき一口座しか開設できないため、自分にとっての利便性や、商品ラインアップ、手数料などをよく比較して、口座開設する金融機関を選ぶようにしましょう。

3.4. 投資対象商品は限定される

NISAは全ての株式や投資信託が投資対象商品となるわけではありません。「つみたて投資枠」は、長期の積立・分散投資に適した一定の投資信託で、金融庁が定めた基準を満たした投資信託が対象となります。

また、「成長投資枠」では下記の条件を満たさないような商品は、投資対象商品から除外されるため注意が必要です。

- 整理・監理銘柄

- 信託期間20年未満、毎月分配型およびデリバティブ(金融派生商品)取引を用いた一定の投資信託

4. NISAで資産形成・資産運用をする際のポイント

NISAは株式や投資信託などの金融商品に投資するため、運用結果によっては元本割れの可能性があります。リスク軽減には、長期・分散投資が効果的です。

4.1. 長期投資を基本とする

金融市場の動向を予測することは難しく、資産価格が上がる局面もあれば、下がる局面もあります。

目先の価格変動に一喜一憂するのではなく、長期的な視点で投資を続けることが重要です。一般的に長期運用をすることで、短期運用に比べてリターンが平準化され、安定した運用成果が期待できます。

4.2. 分散投資でリスクを抑える

投資のリスク(収益や損失の振れ幅)を抑えるためには、異なる国や地域、異なる業種、異なる資産など、値動きが異なる投資先に分散投資することが重要です。

投資には「卵を一つのかごに盛るな」という格言があります。もしすべての卵を入れたかごを落としてしまったら、卵は全部割れてしまいますが、複数のかごに分けておけば、割れる卵は少なくなります。一つの投資対象に集中的に投資するのではなく、複数の異なる投資対象に分散して投資することによって、リスクを小さく抑えることができます。

4.3. リスク許容度を見極める

投資経験や性格、年齢、資産状況、運用の目的、運用できる期間などによって、リスク許容度は異なります。

リスク許容度が高ければ、ハイリスクハイリターンを狙って積極的に運用ができますし、リスク許容度が低ければ、リスクを抑えて安定的な運用をする必要があります。リスク許容度や投資する資金の将来的な使い道などによって、投資先を選びましょう。

5. NISAの活用例

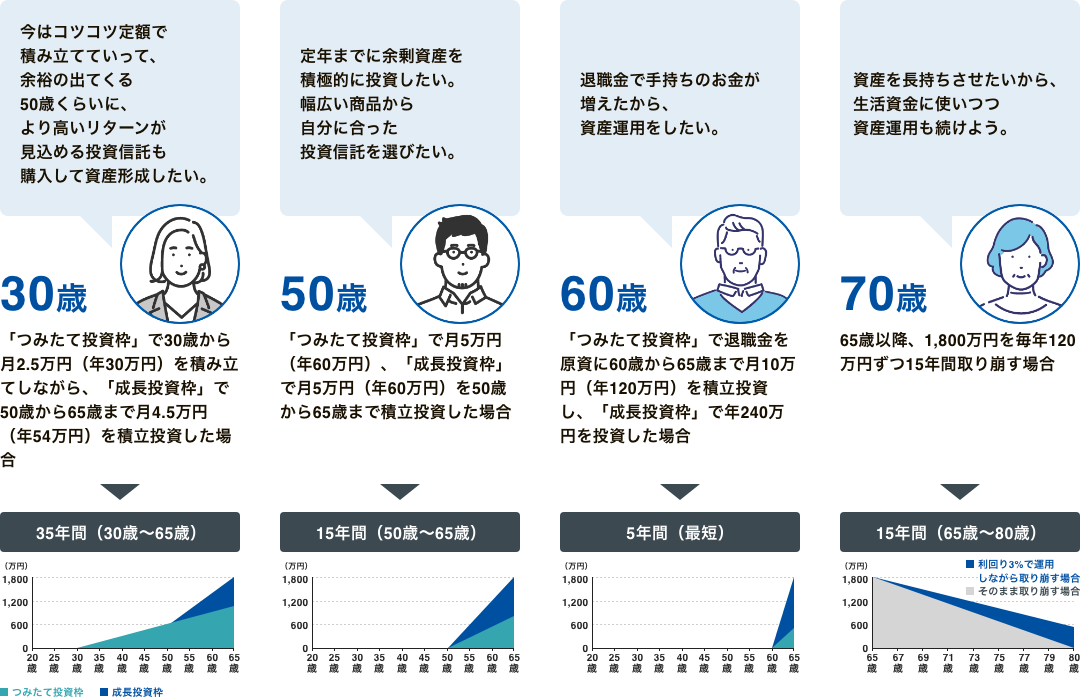

NISA口座ではご自身のライフプランに合わせて自由に積み立てたり、取り崩したりできます。

ライフプランに合わせたNISAの活用例

- あくまで一例です。

- 非課税保有限度額(1,800万円)を使い切る必要はありません。

6. まとめ

NISAは、一人一口座だけ開設できる「少額投資非課税制度」です。一生涯で最大1,800万円(うち成長投資枠は1,200万円)まで投資ができ、その投資から得た利益が無期限で非課税になります。

NISAを始めたいけど、どの投資対象商品を選べばいいかわからないといった場合は、まず、専門家に相談してみることをおすすめします。

〈中央ろうきん〉では、NISAに関して不安に感じるポイントを解決し、安心して投資いただけるよう、皆様からのご相談に丁寧に対応しています。NISAでお困りのことがあれば、ぜひ一度相談ください。

執筆・監修者

氏家祥美

ハートマネー 代表

ファイナンシャルプランナー/キャリアコンサルタント

2005年にFP会社設立に参画しFP相談を開始。2010年に独立してFP事務所ハートマネーを設立。「お金」「キャリア」「聴く力」を強みとして、その人らしい人生地図作りをサポート。子育て世代の貯める仕組み作りから、定年前後の世代まで幅広い相談実績を持ち、人生の転機をサポートしている。

- 本記事は情報提供を目的としており、特定商品の勧誘目的で公開しているものではありません。

- 本記事の内容は、公開日または更新時時点のものであり、その内容を保証するものではありません。

- このコラムは、2025年1月時点の情報を基に作成しています。

よく見られているページ

あなたが最近見たページ

ローンに関するお問い合わせ・

ご相談はこちら

-

店舗・オンラインでのご相談をご希望の方

ご来店・オンライン相談予約