住宅ローンの審査とは?

審査の流れや必要な書類、

申込みのポイントを解説!

公開日:2024年8月26日

住宅を購入する際には、住宅ローンを利用することが一般的です。住宅ローンは誰でも必ず利用できるものではありません。住宅ローンの審査を通過することで、初めて借入れができるようになります。住宅の購入を検討されている方は、「住宅ローンの審査って何?」「審査に通るか不安」「住宅ローンの審査には何が必要?」など、疑問を持たれる方は多いのではないでしょうか。

この記事では、住宅ローンの審査基準や審査の流れ、通らない理由や対処法などを解説します。

1. 住宅ローンの審査とは?

住宅ローンの審査とは、金融機関が借り手に対して融資をしても問題ないか確認する手続きのことです。審査では、借り手の返済能力や借り手が購入する物件の担保価値を調査し、融資の可否を判断します。審査には仮審査(事前審査)と本審査の2つの段階があり、両方の審査を通過しなければ融資は受けられません。

仮審査では、借り手の年齢や年収、勤務年数などから返済能力が確認され、大まかな融資可能額や融資の可否が判断されます。仮審査に通り、購入する物件が決まったら、正式な住宅ローン(本審査)の申込みを行います。そこで詳細な審査を受け、承認されることで融資が受けられるようになります。

2. 住宅ローンの審査基準

住宅ローンの融資を受けるには、審査の申込み条件と、審査基準をすべて満たす必要があります。住宅ローンを申込む金融機関によって条件や基準が異なるため、申込み前に確認しておきましょう。

例えば、〈中央ろうきん〉の住宅ローンの年齢・年収・勤続年数などの基本的な申込み条件は以下のとおりです。

- お申込み時の年齢が満18歳以上かつご融資時の年齢が満66歳未満で、最終ご返済時の年齢が満81歳未満の方

- 安定継続した年収(前年税込み年収)が150万円以上ある方

- 同一勤務先に1年以上勤務されている方(自営業者等の給与所得者以外の方は3年以上)

※〈中央ろうきん〉住宅ローンの申込み条件の詳細はこちらをご確認ください。

審査基準も、申込み条件と同様、各金融機関によって内容は異なります。一般的な基準について解説します。

2.1. 年齢

住宅ローンには、申込みができる年齢だけでなく、完済時の年齢に上限が設定されている場合があります。金融機関によって年齢の上限設定はさまざまですが、完済時の年齢が80歳前後に設定されるのが一般的です。住宅ローンの返済期間は一般的に最長で35年~40年ですが、完済時の年齢が上限を超えてしまう場合は、最長の返済期間で申込みができないことがあります。

2.2. 年収や勤務状況

住宅ローンの審査では、申込者の勤務先や年収、雇用形態、勤続年数などの属性情報から返済能力の調査をおこないます。これは申込者が毎月受け取っている給与が、ローン返済の原資になるためです。また、「勤続○年以上が必要」などといった条件が設定されるケースもあります。これらをふまえ、今後も安定して収入を得られる可能性が高いと判断される場合、審査で有利となる傾向があります。

2.3. 返済比率(返済負担率)

返済比率(返済負担率)とは、年収に占める年間のローン返済総額の割合のことです。例えば、年収500万円の方が住宅ローンを年間で150万円返済する場合の返済比率は以下のようになります。

150万円÷500万円×100=30%

返済比率の基準は金融機関ごとに定められており、基準を超えると審査に通過できなかったり、希望通りの借入ができない可能性があります。

返済比率の基準は金融機関ごとに異なりますが、25~30%程度が1つの目安になります。なお、住宅金融支援機構の住宅ローン「フラット35」では以下のような明確な基準が公表されています。

- 年収400万円未満:返済比率30%以下

- 年収400万円以上:返済比率35%以下

出典:住宅金融支援機構|年収による借入額などの制限はありますか。

返済比率は、新しく申込む住宅ローンだけでなく、現在利用中のマイカーローンやカードローンなどもすべて含めて計算します。すでに返済比率の上限近くまでローンを組んでいると住宅ローンの審査を通過できない可能性があるため注意が必要です。

2.4. 信用情報

信用情報とは、クレジットカードやローンの契約・申込みなどに関する客観的な取引事実を登録した個人情報のことです。過去のローンやクレジットカードの返済の延滞に関する情報は、審査に大きな影響を与えることがあります。過去にローンの返済を延滞した場合や、任意整理や自己破産などの債務整理をした場合、審査の通過が難しくなる可能性があります。

2.5. 健康状態

住宅ローンの契約では多くの場合、団体信用生命保険への加入が必要になります。

団体信用生命保険は団信とも呼ばれ、死亡や高度障がいなど、万一の場合に保険会社より保険金が支払われ、ローン返済に充当される保険です。団信があることで、万が一の場合であっても、残された家族の負担を軽減することができます。また、死亡や高度障がいの場合だけでなく、特定疾病保障をつけた特約付き団信もあります。

団信は誰でも加入できるわけではなく、通常の生命保険と同じように過去の傷病歴や現在の健康状態を申告して加入審査を受ける必要があります。健康状態が悪くて団体信用生命保険に加入できないと、住宅ローンの審査を通過できない可能性が高まります。

2.6. 物件の担保評価

住宅ローンは一般的に不動産担保型のローンであり、申込者の返済能力や信用に加え、購入する物件の担保価値も審査において重要となります。

金融機関は、住宅ローンの融資実行時に対象物件を担保として抵当権を設定し、万が一返済が難しくなった場合には抵当権を行使して担保物件を売却し、売却代金をローン残債の返済に充てます。担保となる物件の担保価値が低い場合、返済ができなくなった際にローン残債をカバーできないと見なされ、住宅ローンの審査を通過しにくくなります。

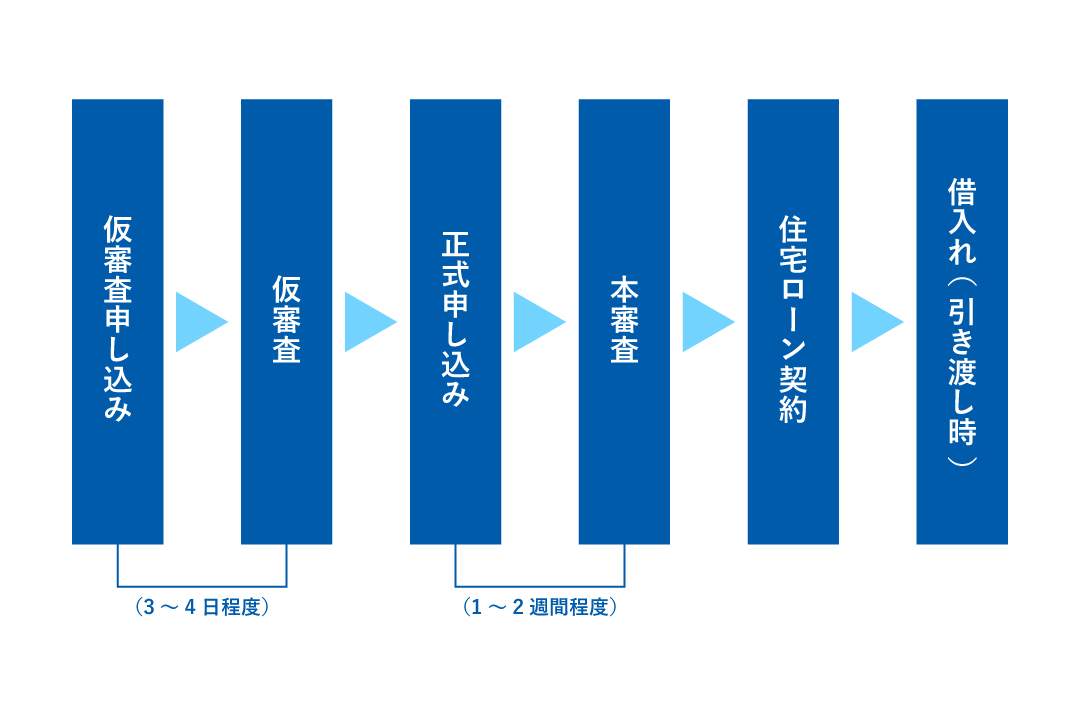

3. 住宅ローンの審査の流れ

住宅ローン審査の流れは金融機関ごとに異なりますが、大まかには以下のように審査が進みます。

仮審査と本審査にかかる期間は、金融機関ごとあるいは申込人ごとに異なりますが、仮審査で3~4日、本審査で1~2週間程度を要するのが一般的です。

3.1. 仮審査

仮審査は本審査に進む前の審査です。金融機関の窓口だけでなくインターネットからも申込みが可能で、以下のような情報をもとに審査が進められます。

- 申込者の情報(年齢・年収・勤続年数など)

- 他社ローン利用状況

- ローンの申込内容(金額や返済期間など)

- 購入を検討している物件の価格

まだ物件が決まっていなくても、仮審査を行うことで借りられる金額の目安がわかり、購入物件の内容や金額を決めやすくなります。仮に住宅の売買契約や請負契約をしたあとに住宅ローンの審査を通過できなかった場合、買い手だけでなく不動産会社にまで影響があるため、借入れの可否と融資金額の目安を事前に知っておく必要があります。

3.2. 本審査

仮審査を通過して融資額の目安が決まり、物件を決定し、契約を行ったら、住宅ローンの正式な申込みと本審査に入ります。

本審査では、年収や勤続年数といった仮審査の内容に加えて、物件の担保価値や申込者の健康状態まで確認がおこなわれます。審査項目は仮審査よりも多岐にわたり、審査完了までに1週間~2週間程度の時間を要するのが一般的です。

本審査を通過した後、正式に住宅ローンの契約を結びます。購入物件に抵当権を設定し、融資がおこなわれます。

4. 住宅ローンの審査に必要な書類リスト

続いて、住宅ローンの審査で必要になる書類の例をご紹介します。提出を求められた書類は、速やかに準備して提出しましょう。

ここで紹介する以外にも追加で書類の提出を求められるケースもあります。

4.1. 仮審査時に必要な書類

仮審査では、本人の情報や勤務状況、ローンの返済情報など、主に返済能力に関連する書類の提出が必要です。金融機関によって提出を求められる書類は異なりますが、一般的に以下の書類提出が必要となります。

- 源泉徴収票(給与所得の方など)/確定申告書(個人事業主の方など)

- 本人確認書類(運転免許証や個人番号カードなど)

- 健康保険証

- お勤め先の情報(会社名・所在地・電話番号など)

- 検討中の物件がある場合、物件関係書類

- 現在利用中のローンがある場合、返済予定表や返済用口座の通帳など利用・返済の状況がわかるもの

なお、Webで仮審査の申込みを行う場合は、書面の提出が不要な場合があります。

4.2. 本審査時に必要な書類

本審査を受ける際は、仮審査で必要な書類に加えて一般的に以下の書類の提出が必要です。

- 住宅の購入・新築などの契約に関する書類(売買契約書・請負契約書など)

- 住宅地図、登記事項証明書(登記簿謄本)、建築確認関連書類、公図など、取得する物件に関する書類

- 団体信用生命保険の申込書類

住宅の契約書や地図など担保価値に関する書類を提出することで、本人の返済能力、健康状態、物件担保価値も含めた総合的な審査がおこなわれます。

5. 住宅ローンの審査に通らない理由の例

前述のとおり、住宅ローン審査では、本人の返済能力だけでなく、健康状態、物件の担保価値まで加味しての審査となります。本人の年収は十分でも、何らかの理由で審査に通らないこともあります。

ここでは、住宅ローンの審査に通らない理由について参考例をお伝えします。

5.1. 過去に返済の遅延がある

審査で返済能力と並んで重要となるのが、他のローンやクレジットカードなどの利用履歴です。ローンやクレジットカードの返済を延滞した経験がある場合、審査が不利になる可能性があります。

5.2. 返済比率が高すぎる

返済比率が金融機関で設定されている基準を上回った場合、審査を通過できない可能性があります。年収の額と希望する借入額からみて、返済比率が高いと判断される場合、審査が不利になる可能性があります。

また、住宅ローンだけでなく、他のローンやクレジットカードのキャッシングや分割払い・リボ払いなどの利用も含めて返済比率をみるため、すでに利用中(返済中)のローンがある場合、希望する金額が借りられないことも考えられます。

5.3. ローン完済時の年齢が高い

住宅ローンは一般的に最長35年~40年もの長期にわたって返済を続けるローンであり、返済が80歳を超えるようなケースもあります。金融機関によって完済時の年齢に基準を設けている場合があり、申込みの内容が金融機関の基準を超えている場合は、審査を通過できない原因となります。完済時の年齢が基準を満たすように逆算し、必要であれば借入から完済までの期間を短くして早期完済を目指すなどの対策が必要になるでしょう。

5.4. 今の会社の勤続年数が短い

金融機関によっては、申込み条件に「勤続年数1年以上」などの決まりがあり、その基準以下では住宅ローン審査に申込むことができません。また、申込み条件に勤続年数がない金融機関でも、勤続年数が短いと審査に通らない可能性もあります。

5.5. 健康状態に問題がある

住宅ローンを契約する際には団体信用生命保険にも加入するのが原則で、その際は健康状態や傷病歴などの告知が必要です。もしも健康状態に問題があり、団体信用生命保険への加入が難しい場合は、審査結果に影響する可能性があります。

5.6. 物件の担保評価が低い

住宅ローンは購入物件を担保とすることで、低金利かつ長期間の返済での借り入れが可能となります。そのため、物件の担保価値が低かったり、扱いが難しいと判断された場合、審査結果に影響する可能性があります。

6. 住宅ローンの審査に通過できなかった場合どうする?

万が一、住宅ローンを申し込んだ金融機関で審査に通らなかった場合でも、住宅ローンを利用するための対処法を2つご紹介します。

6.1. 他の金融機関に住宅ローンを申込む

住宅ローンの審査に通らなかったとしても、別の金融機関なら審査に通る場合があります。住宅ローンの審査基準は一律ではなく、金融機関ごとに定めているためです。まったく同じ返済能力や勤続年数、信用情報でも、ほかの金融機関であれば審査を通過できる可能性があります。

6.2. 条件を整えて同じ金融機関に住宅ローンを再度申込む

一度審査を申し込んだ金融機関に再度申込むことも可能です。同じ条件ではまた審査に通らない可能性があるため、審査に通らない原因と考えられる部分の条件を整えてから再度申込みをしましょう。例えば以下のような対策です。

- 他のローンやクレジットカードの借入れを完済する・借換えるなどして整理する

- 住宅ローンの借入額を必要最低限に絞る

- 購入する物件や、返済計画を見直す

など

カードローンの借換えについてはこちらのコラムもあわせてご覧ください。

審査に通らなかった理由を詳しく聞くことはできないため、対策に正解はありません。「5.住宅ローンの審査に通らない理由の例」で心当たりがあるものがないか確認してみましょう。

7. 住宅ローンの審査に通過するために

最後に、住宅ローンの審査に通過するために知っておきたいポイントや対策を解説します。

7.1. 無理のない返済計画を立てる

住宅ローンの審査結果は、あくまで金融機関の基準では借入可能と判断されるものであり、申込者が必ずしも返済可能であるとは限りません。借入可能額と返済可能額は必ずしも一致しないことを念頭に、無理なく返済できる金額で住宅ローンを組むことが大切です。

人生には、住宅購入以外にも、子どもの教育費やご自身のセカンドライフ、両親の介護など、大きな出費が発生するイベントが多くあります。ライフイベントに支障をきたすことがないよう、返済計画をしっかり練ってから申込みましょう。

7.2. 他に借入れがある場合は完済や借換えなど整理しておく

住宅ローンの他に利用中のローンがあると返済比率が高くなり、審査結果に影響するケースがあります。他に契約しているローンは、可能な限り整理しておきましょう。そうすることで返済比率が下がり、審査通過の可能性が高まります。

7.3. なるべく頭金を用意する

住宅ローンに申込む際は、無理のない範囲で可能な限り頭金を用意しましょう。頭金とは、購入する住宅代金の一部として最初に支払う費用のことです。頭金なしで住宅を購入する「フルローン」も可能ですが、借入額が大きくなる分、月々の返済が苦しくなるというリスクもあります。

金融機関としても、フルローンの場合は毎月の返済金額が大きくなり、返済が滞るリスクが上がります。また担保となる物件に対する借入額が大きくなるため、審査が慎重になる場合もあります。

7.4. ペアローンや収入合算の利用を検討する

申込人の年収に対して借入希望額が大きくなってしまう場合は、「ペアローン」「収入合算」という選択肢もあります。いずれも、複数名でローンの返済を行う条件で住宅ローンを申込む方法です。

ペアローンとは、1つの物件につき夫婦それぞれが申込者になって住宅ローンを契約する方法です。申込者が2名となるため申込みや契約関連手続きも2名分必要ですが、住宅ローン控除の恩恵を2名とも受けられるメリットもあります。

一方、収入合算とは、2名の収入を合算して住宅ローンを組む方法です。申込みや契約関連手続きは1つで済みますが、住宅ローン控除を受けられるのは申込者のみとなります。

夫婦共働きの家庭ならいずれの方法も選択でき、単独で住宅ローンに申込むよりも借入額を増額させやすくなっています。

7.5. 複数の金融機関に申込みをする

必要に応じて、複数の金融機関の住宅ローンへの申込みを検討しましょう。審査基準は金融機関ごとに異なりますし、ローン商品の内容もそれぞれ異なるため、複数の金融機関に申込みを行い、よりよい住宅ローンを選択するのもいいでしょう。

監修者情報

高柳政道

1級ファイナンシャル・プランニング技能士、CFP認定者、DCプランナー2級保有

金融コラムニストとして資産運用・生命保険・相続・ローン商品・クレジットカードなど多岐にわたる執筆業務と監修業務に携わり、関わった記事案件は500を超える。企業に属さないFPとしても活動し、客観的な立場から投資・保険商品の選び方を中心に情報発信をおこなう。

- 本記事は情報提供を目的としており、特定商品の勧誘目的で公開しているものではありません。

- 本記事の内容は、公開日または更新時時点のものであり、その内容を保証するものではありません。

- このコラムは、2024年6月時点の情報を基に作成しています。

よく見られているページ

あなたが最近見たページ

ローンに関するお問い合わせ・

ご相談はこちら

-

店舗・オンラインでのご相談をご希望の方

ご来店・オンライン相談予約